自らが居住するために中古住宅を取得し、一定の条件を満たす場合、所得税(住民税)の減税措置として「住宅ローン減税」を受けることができます。2026年度税制改正により、住宅ローン減税の適用期限が5年間延長され、その内容が変更されました。具体的には、住宅価格の高騰やライフスタイルの変化などを受けて、中古住宅取得への支援が拡充され、特に省エネ性能等の高い中古住宅については金額・期間ともに減税幅が拡充されるほか、子育て等世帯にはさらなる控除の上乗せがなされることとなりました。また、住宅ローン減税の適用要件となる床面積基準も50㎡以上から40㎡以上に拡充され、適用対象が広がることとなりました。

本記事では、中古住宅を取得する場合(2026年1月1日から2030年12月31日までに入居する場合)の「住宅ローン減税」を受けるための条件や事前の準備等について紹介します。

(※)2025年中の入居の場合における住宅取得については、ここで紹介する改正前の制度が適用されます。その詳細は「拡充された「住宅ローン減税」。中古住宅の取得で受けられる、その内容や手続き、必要書類は?(2025年までの入居分)」にてご紹介していますので、ご覧ください。

1. 住宅ローン減税でいくら控除される?(2026年~2030年入居・中古住宅)

まず、具体的な控除額の前に、制度の適用の前提を確認しましょう。

適用対象者の所得要件(収入ではなく合計所得金額の要件)は、2,000万円以下とされています。

次に、対象となる住宅の床面積基準。床面積は原則として50㎡以上が適用要件であり、ここにいう床面積は登記される面積を指します。なお、40㎡以上50㎡未満の住宅も適用対象となりますが、この場合は、控除期間のうち、所得税の合計所得金額が1,000万円を超える年は住宅ローン減税による控除が適用できないという制限がつきます。(2025年入居以前の条件に比して、対象が拡充されました。)

では、具体的な控除額を確認しましょう。

住宅ローン減税は、住宅ローンの年末残高(所定の借入限度額を上限)に控除率0.7%を乗じた額について、所得税(住民税)から税額控除される仕組みです。以下により算出した額を上限として、控除期間にわたって毎年税額控除されます。

税額控除額=年末時点の借入残高(借入限度額を上限)×控除率0.7%

一般の中古住宅取得の場合、借入限度額は2,000万円、控除期間10年間とされています。よって、最大、年間14万円(=2,000万円×0.7%)、10年間で累計140万円までの控除を受けることができます。(ここでいう借入限度額とは、実際に借入が可能な限度額ではなく、住宅ローン減税の対象となる借入金の上限額のことです。)

2. 省エネ性能等の高い住宅の場合、住宅ローン減税の控除額が大幅増に!

省エネ性能等が高ければ、新築同等程度の控除内容へ拡充

取得した中古住宅が省エネ・環境性能の高い住宅であれば、新築住宅と同程度の控除内容に拡充されます。2026年度税制改正により大幅に拡充されており、確認しましょう。

具体的に、「長期優良住宅・低炭素住宅」「ZEH(ゼッチ)水準省エネ住宅」などの所定の省エネ基準等を満たす場合は、1.で確認した算出式のうち「借入限度額」が下表のとおり引き上げられ、さらに控除期間はいずれも13年間に伸長されます。控除期間が3年間伸長される上、住宅ローンの年末残高が高い場合はより有利に税額控除を受けられることとなっています。

加えて、「子育て等世帯(「19歳未満の子を有する世帯」(子育て世帯)または「夫婦のいずれかが40歳未満の世帯」(若者夫婦世帯))」(※1)かどうかにより、借入限度額が異なり、子育て等世帯は借入限度額が引上げられます。ただし、前記の床面積基準のうち、40㎡以上50㎡未満の場合は、子育て等世帯であっても借入限度額の上乗せは適用されないこととされています。

具体的に、累計の最大税額控除額は、下表の「最大控除額(13年間)」の列に示すとおりとなり、これらに該当しない住宅の取得の場合(10年間累計で最大140万円)に比して、手厚い支援とされました。(2025年入居以前の条件では、いずれの省エネ住宅等区分でも控除期間10年間、累計で最大210万円の控除額であったため、省エネ性能等のより高い中古住宅の場合、税額控除額が大幅に拡充されました。)

| 借入限度額 (2026年~2030年入居) | 最大控除額(13年間) (通常+3年間) | |

|---|---|---|

| 長期優良住宅・低炭素住宅 | 3,500万円 (通常+1,500万円) | 318.5万円 (通常+178.5万円) |

| 50㎡以上かつ、子育て等世帯(※1)の場合 4,500万円 (通常+2,500万円) | 50㎡以上かつ、子育て等世帯(※1)の場合 409.5万円 (通常+269.5万円) | |

| ZEH水準省エネ住宅 | 3,500万円 (通常+1,500万円) | 318.5万円 (通常+178.5万円) |

| 50㎡以上かつ、子育て等世帯(※1)の場合 4,500万円 (通常+2,500万円) | 50㎡以上かつ、子育て等世帯(※1)の場合 409.5万円 (通常+269.5万円) | |

| 省エネ基準適合住宅 | 2,000万円 | 182万円 (通常+42万円) |

| 50㎡以上かつ、子育て等世帯(※1)の場合 3,000万円 (通常+1,000万円) | 50㎡以上かつ、子育て等世帯(※1)の場合 273万円 (通常+133万円) |

(※1)ここにいう「子育て等世帯」は、①年齢19歳未満の扶養親族を有する者(子育て世帯)、②年齢40歳未満であって配偶者を有する者、または年齢40歳以上であって年齢40歳未満の配偶者を有する者(若者夫婦世帯)をいいます。なお、①または②に該当するか否かについては、入居年の12月31日時点(扶養親族または配偶者が、年の中途において亡くなられた場合にはその死亡の時)の現況により判定することとされています。

<「ZEH(ゼッチ)」についてもっと詳しく>

知っておきたい「ZEH」のメリット。世界的に見た日本の省エネ性能は?【ZEH前編】「買取再販住宅」は「長期優良住宅・低炭素住宅」ならさらに控除額が拡充

取得した中古住宅が「買取再販住宅」(※2)に該当する場合で、かつ「長期優良住宅・低炭素住宅」に該当するものであれば、下表のとおり「借入限度額」がさらに引き上げられ、前記の場合からさらに控除額が拡充されます。(控除期間は13年間です。)

| 借入限度額 (2026年~2030年入居) | 最大控除額 (13年間) | |

|---|---|---|

| 買取再販住宅(※2)であって、「長期優良住宅・低炭素住宅」に該当する場合 | 4,500万円 (上表からさらに+1,000万円) | 409.5万円 (上表からさらに+91万円) |

| 50㎡以上かつ、子育て等世帯(※1)の場合 5,000万円 (上表からさらに+500万円) | 50㎡以上かつ、子育て等世帯(※1)の場合 455万円 (上表からさらに+45.5万円) |

「買取再販住宅」とは、宅建事業者が、買取り後にリフォームを行って販売される住宅(いわゆるリノベーション済み中古住宅)をいいます。

「買取再販住宅」についてもっと詳しく

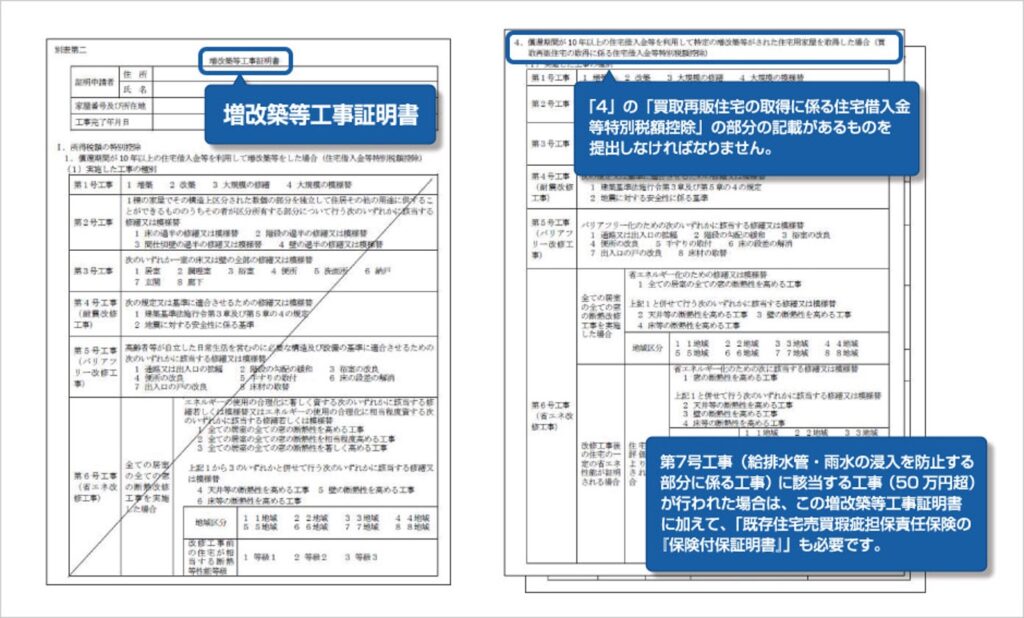

不動産会社が販売するリフォーム・リノベーション済み中古住宅「買取再販住宅」ってどうなの?そのメリットは?売主が「宅建事業者」の場合であり、その他の個人(一般消費者)・法人から取得した場合はこれにはあたりません。その他要件が諸々ありますが、必要な要件を証明する「増改築等工事証明書」(住宅ローン減税用の様式による証明書)の交付を受けることで確認できます。よって、「買取再販住宅」として住宅ローン減税の適用を受けるには、売主が宅建事業者であって、「増改築等工事証明書」を提出できるものでなければならないということです。

(※2)ここにいう「買取再販住宅」は、全ての買取再販物件が該当するわけではなく、「買取再販で扱われる住宅の取得に係る登録免許税の特例措置」の対象となる買取再販物件のみが該当します。具体的には、新築後10年以上経過している、宅建事業者が当該住宅を取得してからリフォーム工事を行って再販売するまでの期間が2年以内であること、リフォーム工事費が建物価格の20%又は300万円の小さい方以上である、等の要件を満たす必要があります。

リフォーム減税との併用に注意

リノベーション済み中古住宅と似た形として、中古住宅を購入した後に自身でリノベーションやリフォームを行いたいと考えている人もいるでしょう。そのような人は「リフォーム減税制度」を利用することができます。

リフォーム減税制度は、耐震改修や省エネ改修といった特定のリフォーム工事をする際に受けられる減税制度です。子育て等世帯が子育てに対応した住宅へのリフォームを行う場合にも適用されます。工事の内容により控除限度額が異なりますが、それぞれの要件を満たした場合に工事費用の10%(※3)を所得税から控除することができます。住宅ローン減税のように金融機関のローンを利用しなくても控除できる点は活用しやすいポイントでしょう。

ただし、このリフォーム減税は原則として住宅ローン減税と併用することができません。工事内容によって控除限度額が異なることからも、行いたいリフォーム工事の内容に応じて、住宅ローン減税とリフォーム減税のどちらがより効果が大きくなるかをシミュレーションすることをおすすめします。

(※3)「工事費用の10%」は実際にかかった工事費用ではなく、「標準的な工事費用」として国土交通省が定めた金額が基準となります。

3. 拡充された中古住宅の住宅ローン減税の適用条件は?

住宅ローン減税を受けるには、さまざまな要件があります。以下、主な要件を確認していきましょう。

(1)住宅の引渡しから6ヶ月以内に居住し、同年末まで引き続き居住していること。

(2)自ら居住するための主たる住宅であること(いわゆる別荘は対象外)。店舗等併用住宅の場合は、床面積の1/2以上が自己の居住用であること(※4)。

(3)10年以上にわたり分割して返済する方法になっている住宅取得(敷地用の土地等の取得分を含む)のための借入金があること(10年未満のローンでは住宅ローン減税は適用されません)。

(4)控除を受ける年分の合計所得金額(年収ではありません)が2,000万円以下であること。

(5)床面積が40㎡以上であること(ここにいう床面積は登記される面積を指します)。(※5)

(6)1982年(昭和57年)1月1日以後に建築されたものであること(登記簿上の建築日付による)(または新耐震基準への適合が証明されていること)。

(※4)店舗等併用住宅の場合、床面積のうち、自己の居住用の面積の割合を住宅ローンの年末残高に乗じた額に控除率0.7%を乗じた額が住宅ローン減税の額となります。住宅ローンの年末残高(借入限度額以下)2,000万円、自己の居住用の面積の割合が50%の場合、住宅ローン減税の控除額は、2,000万円×50%×控除率0.7%=70,000円となります。

(※5)40㎡以上50㎡未満の場合は、控除期間のうち、所得税の合計所得金額が1,000万円を超える年は住宅ローン減税による控除が適用できません。

4. 適用を受けるにあたっての手続の時期

住宅ローン減税を受けるには、原則、住宅取得の翌年3月15日までに所得税の確定申告を行い、住宅ローン減税の適用に係る手続を行うことが必要です。2年目からは年末調整で手続を済ませることができますが、入居後の初回の所得税の確定申告は必ず必要です。

なお、所得税の確定申告の期間は翌年2月16日から3月15日までですが、住宅ローン減税の適用により所得税の還付となる申告については入居の翌年1月1日から提出が可能です(※6)。また、住宅ローン減税のような所得税の還付となる申告は、万が一期限を過ぎてしまっても、一定の期間内であれば還付を受けられる場合があります。国税庁ホームページの「確定申告書等作成コーナー」で作成・提出ができます。

(※6)住宅ローン減税により所得税の還付となる確定申告の提出期限は、5年間です。

5. 必要となる書類(その1)

住宅ローン減税の適用にあたり、以下の書類が必要となりますので事前に準備しましょう。

(1)金融機関等から交付された住宅ローンの年末残高等証明書。(調書方式の場合は不要)

(2)家屋の登記事項証明書(確定申告の際に作成する計算明細書への「不動産番号」の記載、または家屋の登記事項証明書の写しの添付に代えることができます。床面積が40㎡以上であること、登記簿上の建築日付が昭和57年1月1日以後であることを確認してください)。

(3)家屋の「売買契約書」の写しなど、いくらで取得したかが分かる書類。

(4)土地の取得も併せて行った場合は、土地の登記事項証明書((2)のカッコ内1文目の記載と同様)、および土地の「売買契約書」の写しなど、いくらで取得したかが分かる書類。

(5)国または地方公共団体等から補助金等の交付を受けた場合は、その額が分かる書類。

(6)住宅取得等資金の贈与の特例を受けた場合は、その額が分かる書類。

(7)(1981年12月31日以前に建築された住宅の場合)新耐震基準への適合を証明する耐震基準適合証明書等。

なお、上記のうち、(5)(6)は補助金の受給や贈与税の特例と、住宅ローン減税との特例の二重取りを避けるため、(3)(4)で算出する住宅の取得価格等から補助金等の額を控除するにあたり必要となるものです。住宅ローン減税は、上記1.の通り、住宅ローンの年末残高に控除率を乗じて控除額を算出するのが基本ですが、入居年末における住宅ローン残高が、住宅の取得価格等(補助金等の額を控除後)の額を超えている場合、その超過分は対象外となります。詳細はこの通りですが、事前に必要な書類をそろえたうえで、国税庁ホームページの「確定申告書等作成コーナー」で必要事項を入力することで作成できます。

このほか、住宅ローン減税には関係ありませんが、ふるさと納税を例年行っており、毎年ワンストップ特例制度(ふるさと納税先の自治体に、必要な申請書を提出して税額控除を受ける方法)により手続を行っている方は、1点注意が必要です。住宅ローン減税の適用のために、入居年の翌年に所得税の確定申告を行う場合、入居年においてワンストップ特例制度で提出した書類は自動的に無効となります。そのため、確定申告の際に、ふるさと納税の寄付金控除も忘れずに行いましょう(ワンストップ特例制度で手続を行ったものも含め、入居年に行った全てのふるさと納税分を確定申告書に記載し申告する必要があります)。この手続のため、寄付額が分かる書類をしっかり保管しておきましょう。

6. 必要となる書類(その2)

上記の5.では、住宅ローン減税を受けるのに一般的に必要となる書類等について紹介しました。ここからは、上記の1.および2.で解説した、「借入限度額」区分等を適用するにあたって追加で必要となる書類を確認したいと思います。売主(宅建事業者)や仲介会社に確認してみましょう。

(1)長期優良住宅・低炭素住宅に該当する場合

都道府県または市区町村等が交付する「認定通知書」(長期優良住宅建築等計画の認定通知書または低炭素建築物新築等計画の認定通知書)の写し、および建築士等が発行した認定長期優良住宅建築証明書または認定低炭素住宅建築証明書が必要です。また、長期優良住宅の場合は、都道府県または市区町村等が交付する「承継通知書」の写しも必要となります。

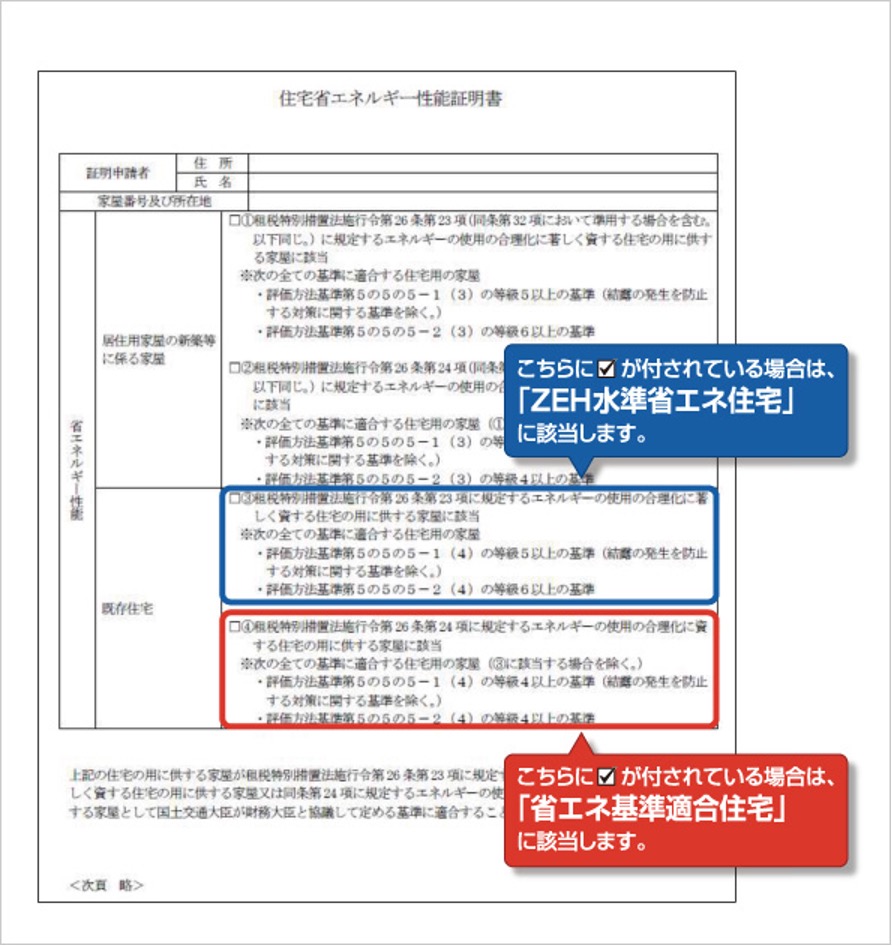

(2)ZEH水準省エネ住宅・省エネ基準適合住宅に該当する場合

ZEH(ゼッチ)水準省エネ住宅・省エネ基準適合住宅は、いずれも(1)のような認定を受けていない住宅のうち、住宅の省エネ性能の基準(日本住宅性能表示基準)に照らした水準に応じて、借入限度額が高く設定されているものです。これらへの該当を示すものとして、「住宅省エネルギー性能証明書」を提出する必要があります(住宅省エネルギー性能証明書に代えて、これらへの該当を示す建設住宅性能評価書の写しも、この手続に利用できます)。

(3)買取再販住宅に該当する場合

必要な要件を証明する「増改築等工事証明書」(住宅ローン減税用の様式による証明書)が必要です。

7. 「住宅ローン減税」の制度を理解して、賢く中古住宅を購入しよう

中古住宅取得における住宅ローン減税の「借入限度額」「控除期間」の適用と具体的な手続・書類について紹介しました。住宅ローン減税の効果は最大で400万円以上。これほどの控除が受けられる制度は他にありません。

その効果を最大限に活用するためにも、住宅取得の翌年3月15日までに行う所得税の確定申告の前に、適用条件に該当するかの確認や控除額のシミュレーションなどを行いながら、必要な書類等を準備して賢く中古住宅を購入しましょう。